- Morgan Stanley está preparado para allanar el camino para la adopción de los ETF de BTC

- Solo serán elegibles los clientes agresivos y tolerantes al riesgo con más de $1,5 millones

Como inversor criptográfico experimentado con más de dos décadas de experiencia en mi haber, debo decir que la noticia de que Morgan Stanley allana el camino para la adopción de los ETF de Bitcoin es nada menos que emocionante. Habiendo sido testigo de los altibajos del mercado de las criptomonedas, puedo afirmar con confianza que este movimiento significa un hito importante en nuestro viaje hacia la aceptación generalizada.

Morgan Stanley, una empresa de gestión patrimonial, ahora permite a ciertos clientes comprar fondos cotizados en bolsa (ETF) de Bitcoin de EE. UU. como opción de inversión.

Como investigador, me he topado con una noticia intrigante: según un informe de CNBC, una determinada empresa comenzará la distribución de sus productos financieros a partir del 7 de agosto. El informe, citando fuentes al tanto de la situación, sugiere esta evolución.

🚨 Atención, futuros millonarios criptográficos! 🚨¿Cansado de recibir tus consejos financieros de galletas de la fortuna? Únete a nuestro canal de Telegram para las últimas noticias en criptomonedas. ¿Dónde más puedes encontrar esquemas para hacerte rico rápidamente, caídas de mercado y memes infinitos en un solo lugar? No te lo pierdas – ¡tu Lambo te espera! 🚀📉

☞¡Únete ahora o arrepiéntete después!

A partir del miércoles, aproximadamente 15.000 consultores financieros de la empresa podrán invitar a clientes adecuados a invertir en dos fondos de Bitcoin que cotizan en bolsa.

¿Está aquí la adopción de la segunda ola de BTC ETF?

Como analista, actualmente informo que Morgan Stanley proporciona acceso exclusivo a dos productos de inversión de Bitcoin: iShares Bitcoin Trust (IBIT) de BlackRock y Wise Origin Bitcoin Fund (FBTC) de Fidelity. Es importante tener en cuenta que sólo los clientes con una alta tolerancia al riesgo podrán invertir en estos fondos.

«Solo nos dirigimos a personas que cumplen criterios específicos para nuestra promoción de ETF de Bitcoin. Estas personas deben tener un patrimonio personal de más de 1,5 millones de dólares, sentirse cómodos asumiendo riesgos financieros sustanciales y expresar interés en realizar inversiones de alto riesgo. .»

En términos más simples, esto implica que serán la primera empresa importante de Wall Street en ofrecer ETF de Bitcoin a sus clientes. Esta medida podría significar el inicio de la tan esperada segunda fase de aceptación generalizada.

Para brindar un contexto, vale la pena señalar que el aumento significativo de la demanda durante la primera mitad de 2024 provino principalmente de inversores individuales, fondos de cobertura, administradores de activos profesionales y capitalistas de riesgo.

Matt Hougan, CIO de Bitwise, se refirió a la ola inicial de adopción como un «pago por adelantado», lo que implica que instituciones financieras más grandes como Morgan Stanley, Wells Fargo, UBS, JPMorgan, Goldman Sachs y Credit Suisse eventualmente seguirán su ejemplo. Estas casas de cables prestan servicios principalmente a inversores institucionales y a personas de alto patrimonio neto.

Según el analista de ETF de Bloomberg, James Seyffart, estas instituciones financieras gestionan aproximadamente 5 billones de dólares en activos de clientes. Dada su influencia, podrían servir como los indicadores más sólidos a favor de la aceptación del ETF de Bitcoin.

¿Un “manual” para la adopción de ETF?

Una vez completado su examen exhaustivo, se espera que corporaciones importantes introduzcan fondos cotizados en bolsa (ETF) de Bitcoin en el tercer o cuarto trimestre. Además, Robert Mitchnick, responsable de Activos Digitales de BlackRock, anticipa que muchas de estas firmas lanzarán este tipo de productos a finales de este año.

«De momento, las grandes instituciones financieras y los sistemas bancarios privados no han puesto sus plataformas a disposición de sus asesores. Sin embargo, parece bastante probable que lo hagan este año.»

En mayo, como investigador que examinaba los datos proporcionados por Bitwise, descubrí que los inversores profesionales gestionaban aproximadamente entre el 7 % y el 10 % de los activos totales (AUM) en ETF de Bitcoin, que estaban valorados en alrededor de 50 mil millones de dólares en ese momento. Esto se traduce en un rango de inversión de aproximadamente entre 3.000 y 5.000 millones de dólares. En ese momento, quedó claro que los inversores minoristas poseían la mayoría de los activos bajo gestión. Sin embargo, a medida que los wirehouses entren en escena, según el análisis de Hougan, esta dinámica podría cambiar, lo que podría conducir a una distribución más equilibrada entre inversores institucionales e individuales.

Aproximadamente seis meses después de la distribución inicial, numerosas empresas comienzan a distribuir activos entre toda su base de clientes. Los importes de distribución suelen oscilar entre el 1% y el 5% de la cartera total.

Este es el manual a seguir cuando los wirehouses se unen a la fiesta.

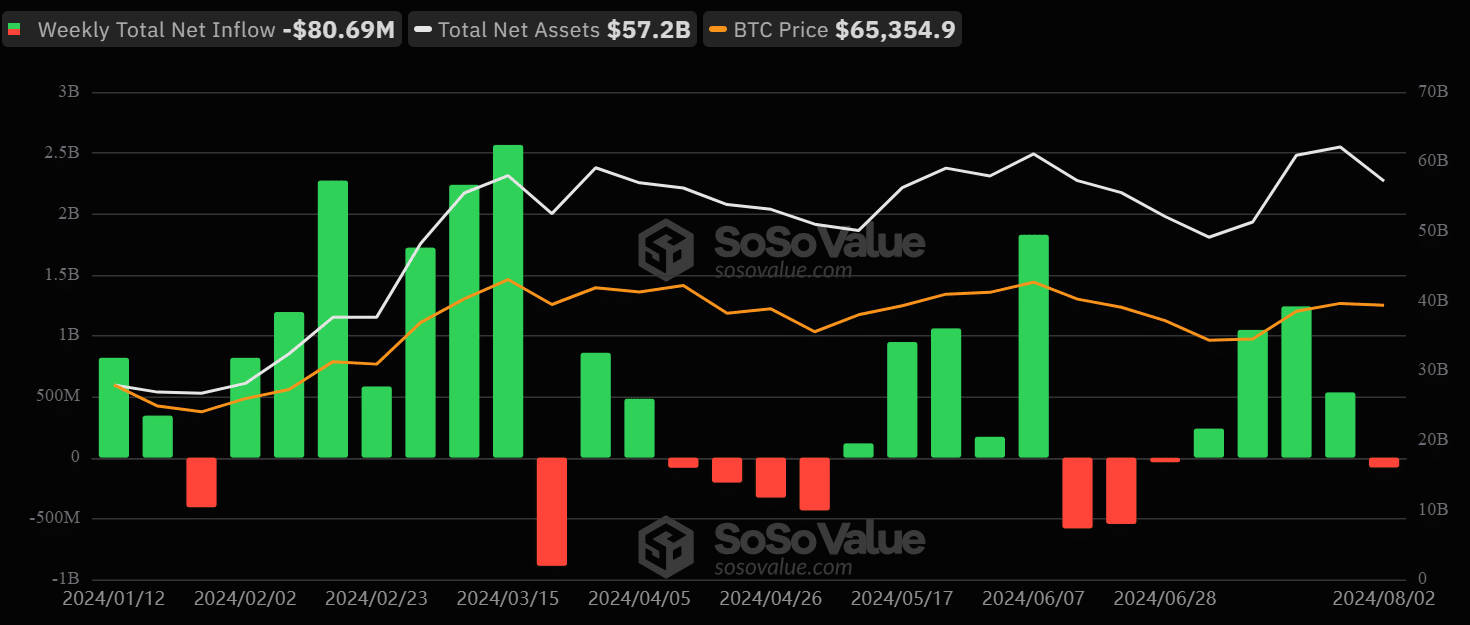

A partir de ahora, el total de activos bajo gestión (AUM) ascendió a 57.200 millones de dólares, lo que indica una disminución semanal de 80,69 millones de dólares. Esto sugiere que los inversores han adoptado un enfoque más cauteloso esta semana. Aún no está claro si un aumento en los wirehouses revertirá la tendencia actual del mercado y potencialmente aumentará el precio de Bitcoin.

- EUR CLP PRONOSTICO

- La extraña historia de la criptomoneda GOAT: por qué un modelo de IA ‘sensible’ y ‘sufriente’ quiere riquezas

- MASK PRONOSTICO. MASK criptomoneda

- ¿La película Drácula 2025 con Keanu Reeves es real o falsa? Especulación explicada

- Todas las próximas películas de Jason Statham que se estrenarán en 2025 y más allá

- ¿Qué pasó con la mamá de Mina en Good Bones? Explicación de las consecuencias de ‘Nuevos comienzos’ de Karen Laine

- USD CLP PRONOSTICO

- Trucos y trucos de Cookie Clicker (actualización 2024)

- Edades de los personajes de Dandadan: ¿Qué edad tienen Ayase, Momo, Seiko y otros?

- EUR USD PRONOSTICO

2024-08-03 13:12